einBlick: 2024: ELTIF 2.0 eröffnet Anlegern neue Möglichkeiten

Im Jahr 2015 eröffnete die Europäische Union mit der Einführung der sogenannten ELTIFs eine neue Möglichkeit für Privatpersonen, in Anlageklassen zu investieren, die bisher ausschließlich institutionellen Anlegern vorbehalten waren. Ganz nebenbei sollten damit auch Zukunftsprojekte vorangetrieben werden, die der EU besonders am Herzen liegen. Gut gedacht, ist aber – wie so häufig – nicht immer gut gemacht. Zu hohe Einstiegshürden, komplizierte sowie unklare Regelungen sorgten bei Fondsgesellschaften, Banken und Anlegern für Verunsicherung. Auch acht Jahre nach Einführung finden sich daher nur eine Handvoll ELTIFs am Markt. Das soll sich mit überarbeiteten Regeln nun schnell ändern.

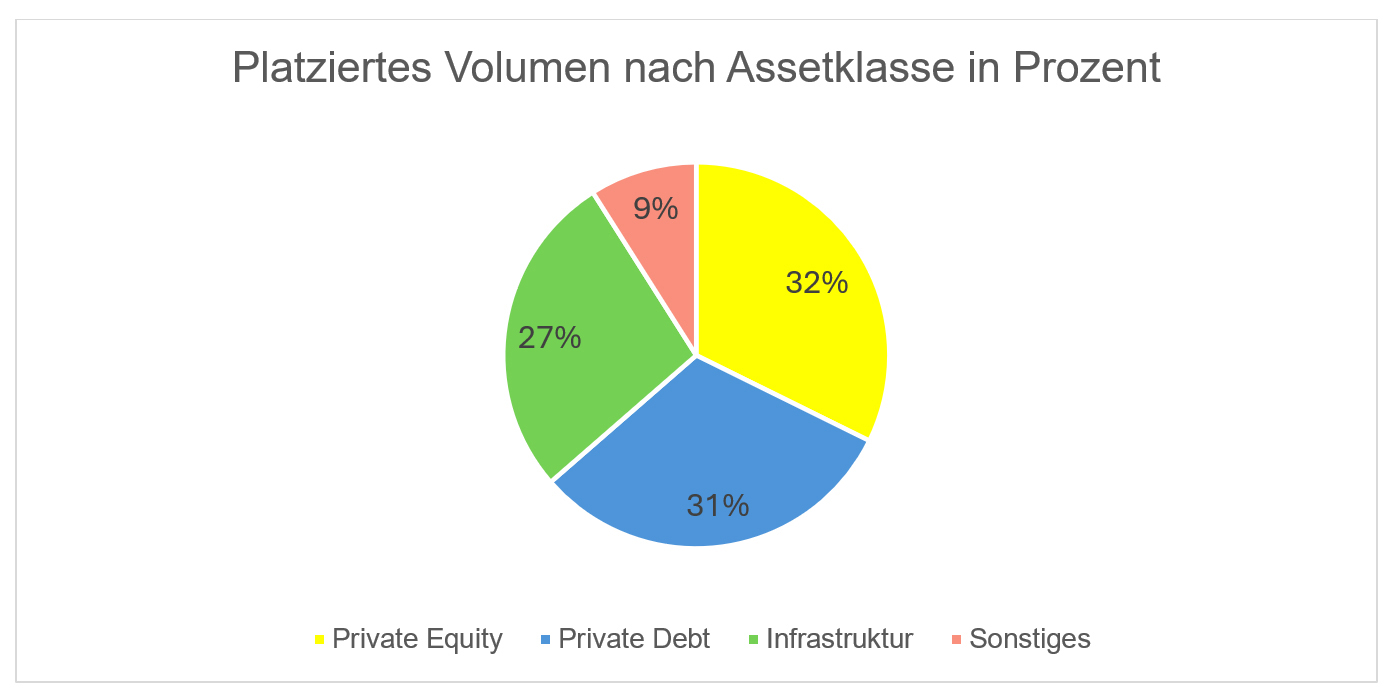

ELTIF steht für European Long-Term Investment Fund und bedeutet übersetzt “europäischer langfristiger Investmentfonds”. Diese Anlageform wurde von der EU eingeführt, um langfristige Investitionen in die europäische Realwirtschaft zu fördern. Konkret sollen damit Herausforderungen wie die Digitalisierung, der soziale Wandel oder die Energiewende angegangen werden. ELTIFs ermöglichen es privaten Anlegern, in illiquide Vermögenswerte wie Private Equity, Private Debt, Infrastruktur, Immobilien oder Windkraft- und Solaranlagen zu investieren. Dies war bisher nur bei Banken und institutionellen Anlegern möglich. Von den bei Einführung prognostizierten Milliarden Euro, die darüber in europäische Infrastruktur und Energieversorgung fließen sollten, ist jedoch kaum etwas angekommen.

Die geringe Nachfrage der Anleger hatte aber nichts mit der grundsätzlichen Idee hinter den ELTIFs zu tun, sondern mit der Gestaltung. Diese entsprach weder den Bedürfnissen der Anleger noch den Anforderungen der Fondsgesellschaften. Die strikten Investitionsrichtlinien schufen schnell Bedenken bei Investoren und zahlreiche Vorgaben erschwerten ein effektives Liquiditätsmanagement. Der Erwerb von ELTIF-Anteilen erforderte zudem eine Mindestinvestition von 10.000 Euro, es musste ein Gesamtportfolio von mindestens 100.000 Euro nachgewiesen werden und Investoren mit liquiden Vermögenswerten von bis zu 500.000 Euro durften maximal zehn Prozent ihres Vermögens in ELTIFs investieren.

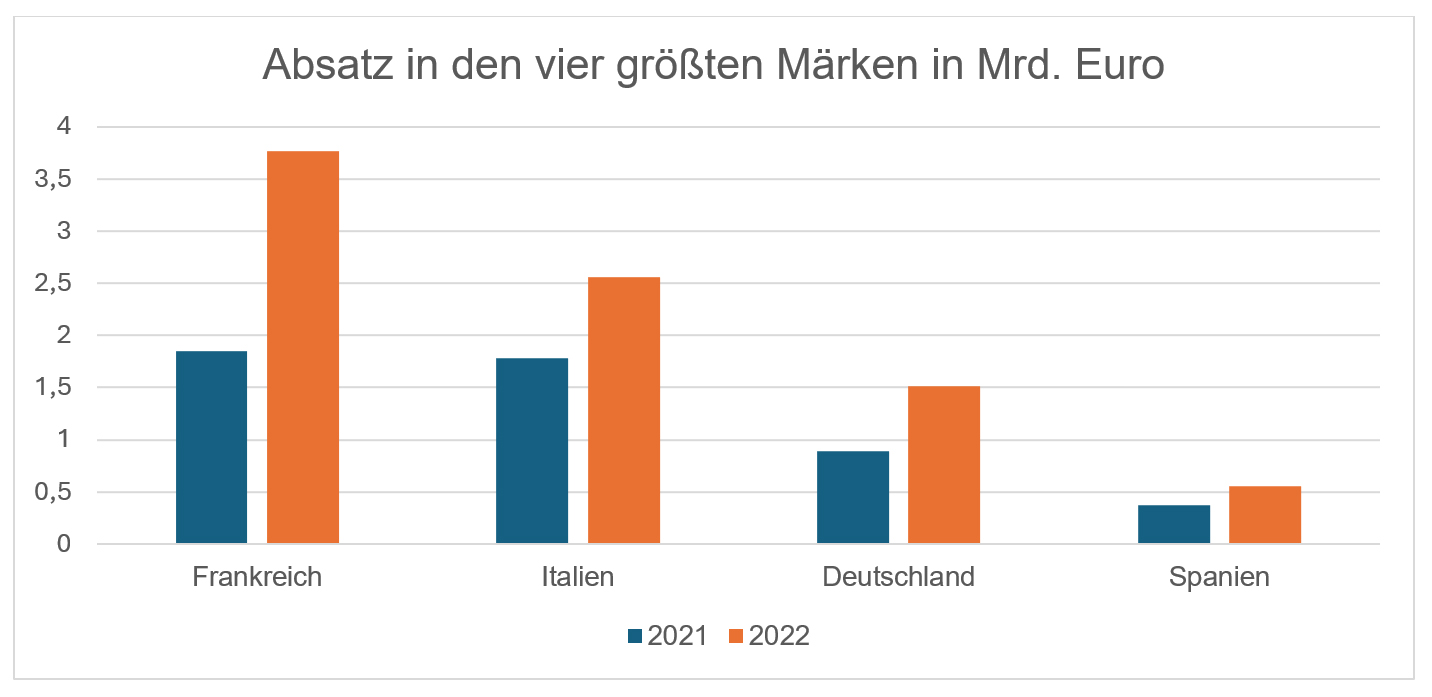

Kritik kam daher auch schon 2015 vom Deutschen Fondsverband BVI, der das Vorhaben als zu aufwändig, kompliziert und teuer bezeichnete. Mit dieser Einschätzung sollte der Verband recht behalten: 2022 gab es lediglich 77 ELTIFs in Europa mit einem Gesamtvolumen von 11 Milliarden Euro, was einem Anteil von nur 0,07 % der innerhalb der EU verwalteten Vermögenswerte entspricht.

Das soll sich mit der neuen Gesetzgebung vom 10. Januar 2024 nun endlich ändern. In Zukunft entfällt sowohl die Überprüfung des Vermögens als auch die Festlegung einer Mindestanlagesumme. Stattdessen gelten analoge Regeln wie für Publikumsfonds gemäß den Bestimmungen der EU-Finanzmarktrichtlinie Mifid II. Ein weiteres wichtiges Merkmal der neuen Gesetzgebung ist die Stärkung der Transparenz und des Anlegerschutzes. ELTIFs unterliegen nun strengeren Vorschriften bezüglich der Offenlegung von Informationen und der Überwachung durch die Aufsichtsbehörden. Dies gibt den Anlegern mehr Vertrauen in die Integrität und Sicherheit dieser Anlageform.

Schon die Ankündigung der Gesetzgebung hat in den letzten Monaten für großes Interesse bei Fondsanbietern und Investoren gesorgt. In den letzten sechs Monaten hat sich die Anzahl der angefragten und bearbeiteten ELTIFs in Luxemburg stark erhöht. Seit Beginn des Jahres vergeht kaum eine Woche, in der nicht mehrere Gesellschaften neue Produkte ankündigen oder auflegen.

Für langfristige Anleger bieten sich nun vollkommen neue Optionen. Wer auch in nicht börsengehandelte Unternehmen investieren möchte, kann dies zukünftig über einen Private-Equity-ELTIF tun und muss nicht den indirekten Weg über die Anlage in verschiedene Private-Equity-Gesellschaften gehen.

Quelle: Scope; Stand: 31.12.2022

Außerdem können Investments noch gezielter auf die eigenen Ziele ausgerichtet werden. Bestes Beispiel ist hier das Thema Nachhaltigkeit: Will ein Anleger den Bau von Solar- und Windkraftanlagen sowie den Ausbau der Energieinfrastruktur fördern, bleibt oft nur die Investition in Energiekonzerne oder breit aufgestellte Fonds. Damit werden aber häufig indirekt Projekte unterstützt, die nicht im Interesse des Kunden liegen – wie etwa Anlagen im Bereich der fossilen Energieträger. Über die Auswahl des passenden ELTIFs kann in Zukunft sichergestellt werden, dass die Gelder nur direkt in Projekte fließen, welche die Energiewende vorantreiben. Und die Möglichkeiten werden mit jedem weiteren ELTIF vielfältiger.

Dass die Gesetzgebung aber noch für mehr Klarheit und eine Vereinheitlichung sorgen sollte, erkennt man schnell an der sehr unterschiedlichen Vorgehensweise bei Entnahmen. Während einzelne ELTIFs die Möglichkeit bieten, vierteljährlich Entnahmen aus dem Fonds vorzunehmen, werden andere Produkte an das Vorbild der offenen Immobilienfonds in Deutschland angeglichen. Das bedeutet dann für Anleger eine Mindesthaltedauer von zwei Jahren und eine Kündigungsfrist von einem Jahr. Daneben gibt es auch sogenannte „geschlossene“ ELTIF, die über eine feste Laufzeit verfügen und vor Ablauf dieser Frist keine Entnahmen ermöglichen. Die Verfügbarkeit der Anlegergelder ist damit noch sehr stark von der individuellen Gestaltung eines ELTIF abhängig. Doch der Gesetzgeber könnte hier schon relativ kurzfristig nachbessern, um eine stärkere Vereinheitlichung für die Zukunft zu erreichen.

Fazit: Die Vorteile von ELTIFs für Privatanleger liegen auf der Hand. Erstens bieten sie Zugang zu langfristigen Anlagechancen und potenziell hohen Renditen. Zweitens ermöglichen ELTIFs eine breite Diversifizierung des Portfolios, da sie in verschiedene Vermögenswerte und Branchen investieren, die oft außerhalb des traditionellen Anlageuniversums liegen. Gerade Investitionen in Privatmärkte, vor allem in Sachwerte wie Infrastruktur und Immobilien, haben das Potenzial, auch in einem Marktumfeld mit Schwankungen langfristig stabile Kapitalrenditen zu erzielen.

Insgesamt markiert die Erweiterung des Anwendungsbereichs von ELTIFs und die Stärkung der Regulierung einen Meilenstein für langfristige Investitionen in Europa. Es bleibt abzuwarten, wie sich diese Veränderungen auf die Entwicklung des europäischen Anlagemarktes auswirken werden, doch eins ist klar: ELTIFs haben das Potenzial, eine wichtige Rolle in den Portfolios von Anlegern aller Art zu spielen.

Bildquellen/Copyright: Shutterstock

Copyright/Quelle/Zuerst erschienen bei: www.netfonds.de

Erstinformation

Die Deutsche Privatfinanz AG ist als Versicherungs- und Finanzanlagenvermittlerin mit Erlaubnis nach §§ 34 d Abs. 1, 34 f Abs. 1 Nr. 1, 2 und 3 der Gewerbeordnung tätig und arbeitet als Partner der Netfonds AG und NVS Netfonds AG mit mehreren in Wettbewerb stehenden Unternehmen zusammen. Die Deutsche Privatfinanz AG (DPF) vermittelt Versicherungen und Finanzanlagen für verschiedene Unternehmen, mit denen sie Kooperationsverträge abgeschlossen hat.

Produktanbieter

| Versicherungen: |

Bis zu 50 (http://service.netfonds.de/versicherungsgesellschaften/NVS_Partnergesellschaften.pdf) |

|

| Kreditrestschuld*: | über Creditplus Bank AG - AXA France IARD SA und AXA France VIE SA über DSL – Postbank Versicherung über SKG Bank – FidesSecure oder Creditlife International. |

|

| *Kreditrestschuldversicherungen werden von den Banken ausschließlich über die jeweils zugeordneten Versicherungsgesellschaften angeboten. | ||

| Fonds: | Bis zu je 300 Gesellschaften (www.netfonds.de/fondsgesellschaften) | |

| Beteiligungen inklusive Container: | Bis zu 30 über FFB Fondspartner GmbH, Albert-Schweitzer-Str. 68, 67125 Dannstadt | |

Unter der Versicherungsvermittlerregisternummer D-9N2C-I5UBV-56 und Finanzanlagenvermittlerregister-nummer D-F-139-3YE3-26 ist die DPF registriert durch die zuständige Registerstelle IHK Kassel-Marburg, Kurfürstenstraße 9, 34117 Kassel.

Zentrales Vermittlerregister

Deutscher Industrie- und Handelskammertag (DIHK) e.V., Breite Straße 29, 10178 Berlin, Telefon: 0180 600585-0 (14 Cent/Min aus dem dt. Festnetz, höchstens 42 Cent/Min aus Mobilfunknetzen), Registerabruf: www.vermittlerregister.info

Anschriften von Schlichtungsstellen

- Versicherungsombudsmann e.V., Postfach 080632, 10006 Berlin

www.versicherungsombudsmann.de - Ombudsmann für die private Kranken- und Pflegeversicherung, Postfach 060222, 10052 Berlin

www.pkv-ombudsmann.de - Bundesanstalt für Finanzdienstleistungsaufsicht, Ombudsleute, Postfach 13 08, 53003 Bonn

www.bafin.de

Ombudsstelle für Investmentfonds des BVI, Unter den Linden 42, 10117 Berlin

www.ombudsstelle-investmentfonds.de - Ombudsstelle Geschlossene Fonds, Invalidenstr. 35, 10115 Berlin

www.ombudsstelle-gfonds.de

Information des Anlegers / Kunden über Vergütungen und Zuwendungen

Die Finanzanlagenvermittlung oder -beratung wird nicht als Honoraranlagenberatung erbracht. Die DPF darf im Zusammenhang mit der Finanzanlagenvermittlung oder –beratung Zuwendungen von ihren Partnern / Produktpartnern erhalten. Eine Versicherungsberatung wird nicht angeboten. Für die Versicherungsvermittlung erhält die Deutsche Privatfinanz AG bereits in der von Ihnen an den Versicherer zu zahlenden Versicherungsprämie enthaltene Provisionen, die diese ihrerseits von Partnern / Versicherern erhält.

Wenn Sie hier bestätigen, werden Sie auf die Zielseite des Links weitergeleitet.